7 de maio de 2019

Para esses aplicadores, é preciso ter diversificação bem-feita para manter poder de compra ao longo dos anos

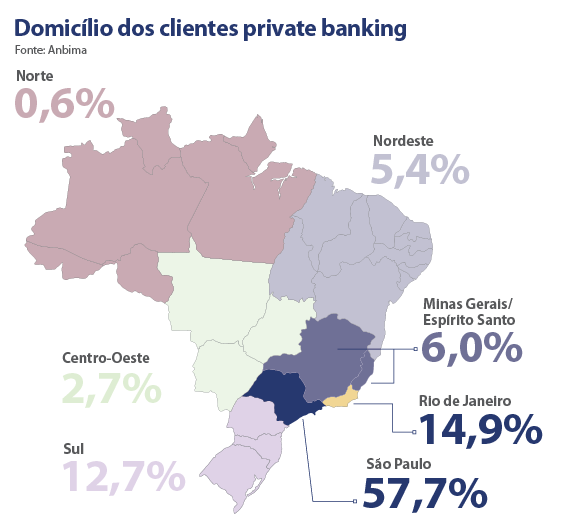

Investidores afortunados, com pelo menos R$ 3 milhões em ativos financeiros, têm à disposição um tratamento vip nas instituições que fazem a gestão desses recursos. O private banking atende um mercado que soma R$ 1,1 trilhão, com o Estado de São Paulo concentrando 57,7% desse montante, conforme dados de março divulgados em levantamento feito pela Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima). No total, são 56 mil grupos econômicos e 122 mil contas com fortunas superiores a R$ 3 milhões aplicadas em instituições financeiras. “Mas não dá para dizer o número exato porque a mesma pessoa pode ter conta em mais de uma instituição financeira”, diz Luiz Severiano Ribeiro, membro do comitê de private banking da Anbima. “Trata-se de um cliente mais exigente e que busca um serviço personalizado, focado tanto no seu perfil de investidor quanto nas suas necessidades”, explica o representante da entidade.

De um modo geral, o cliente private pode ser dividido em três grupos: executivos, que formaram seu patrimônio graças a uma carreira bem-sucedida; empresários, que obtiveram seus recursos com o bom desempenho da companhia; e famílias, que acumularam seu patrimônio ao longo dos anos. “Há uma concentração na Região Sudeste, mas outras regiões também começam a ganhar destaque com investimentos mais antigos, como em terras, dando espaço ao mercado financeiro. Com o setor se desenvolvendo, diversos grupos estão buscando o mercado financeiro de forma mais ampla”, considera Beny Podlubny, sócio e chefe da XP Private, ao lembrar que a companhia deu grande contribuição para a disseminação da cultura de investimentos, já que tem escritórios capazes de atender todas as regiões do País.

Para ele, é necessário olhar para duas vias quando se fala em garantir o patrimônio ao longo das gerações. A primeira delas é entender como se organiza o patrimônio da família, que muitas vezes tem estruturas erradas para as suas necessidades, como ter as riquezas embaixo de uma empresa, o que pode levar ao pagamento de mais tributos. A segunda via é a diversificação do patrimônio. “Muitas riquezas foram geradas por concentração de risco, com exposição em uma empresa ou em um setor ou em uma região. Com uma diversificação bem-feita, bem investida, é possível manter o poder de compra ao longo dos anos”, ensina Podlubny.

Aos poucos, essas famílias milionárias começam a perceber a importância de ter um especialista cuidando do seu patrimônio. O fato é que, nas décadas de 1970 e 1980, os bancos costumavam ligar para os clientes oferecendo seus produtos. De lá para cá, houve uma grande evolução com as aplicações sendo mais focadas nas necessidades, no perfil do cliente e nas oportunidades. “A primeira coisa que fazemos é entender o perfil familiar do cliente, suas necessidades e a própria relação entre os membros da família. Depois, verificamos tanto a entrada quanto a saída de recursos. Com essas informações, traçamos o perfil da família e começamos a definir quais investimentos são os mais adequados para aquele cliente”, explica o executivo, ao lembrar que essa definição varia de acordo com o grau de volatilidade que a família está disposta a operar.

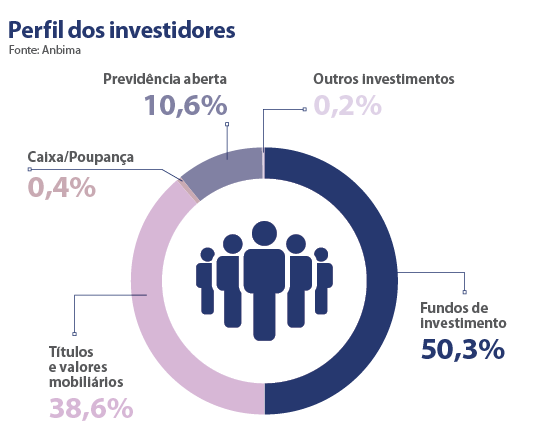

“O histórico da indústria sempre privilegiou renda fixa, mas, com a Selic reduzida (a taxa básica de juros está no seu menor patamar), de dois anos para cá está migrando para produtos com mais risco”, diz Ribeiro. De acordo com levantamento da Anbima, 50,3% dos recursos desses clientes estão alocados em fundos de investimento.

“Houve amadurecimento do mercado, com o family office (montado para famílias com muitos recursos, que precisam de assessoria que inclua a parte jurídica, contábil, fiscal e de investimentos), que trouxe diversidade e sofisticação para os negócios desses investidores”, comenta Gisele de Andrade, da Planejar (Associação Brasileira de Planejadores Financeiros). “Vemos que, com o ambiente de juros baixos, ganha mais destaque o planejamento. É importante criar a cultura de investimento, mas também a cultura do planejamento para garantir a perpetuação do patrimônio”, finaliza Gisele.

Investimento em previdência não entra em inventário

“Pai rico, filho nobre, neto pobre.” Esse ditado popular reflete bem a situação de muitas famílias ao redor do mundo, mas aos poucos essa situação está mudando. Cada vez mais as famílias percebem a necessidade de planejar o futuro e, assim, garantir a perpetuação do patrimônio. Afinal, sem os investimentos corretos, mesmo fortunas milionárias podem ser dissipadas.

Investimentos em previdência podem ser grandes aliados nesse processo. Recursos investidos nessa modalidade não entram no inventário e o patriarca pode escolher quem será responsável por esse patrimônio, garantindo que a família tenha recursos para manter o padrão de vida até que o inventário seja concluído. “Os investimentos em previdência aberta têm crescido bastante nos últimos anos e já representam 10,6% da indústria”, diz Luiz Severiano Ribeiro, membro do comitê de private banking da Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima).

Além disso, conforme explica Beny Podlubny, sócio e chefe da XP Private, os investimentos em previdência são uma modalidade que garante a menor tributação a longo prazo, podendo cair à alíquota de 10% após 10 anos, lembrando que é usada a tabela regressiva do IR (Imposto de Renda). “A previdência é uma estrutura que o private ainda não usa de maneira mais eficiente, mas é muito interessante do ponto de vista fiscal, traz o benefício da sucessão, já que consegue apontar o sucessor, e, dependendo da região, como em São Paulo, não há cobrança do ITCMD (Imposto sobre Transmissão de Causa Mortis e Doação)”, diz o executivo.

Beny Podlubny, sócio e chefe da XP Private